- Главная »

- Интервью »

- Интервью в печатных СМИ »

- Василий Высоков: «Для банков, влюбленных в малый бизнес, господдержка важна, но не критична»

Василий Высоков: «Для банков, влюбленных в малый бизнес, господдержка важна, но не критична»

— Василий Васильевич, за что банки любят малый бизнес?

— В развитых странах уже поняли, что инновации генерирует и реализует именно малый бизнес. Поэтому у каждой крупной компании есть утвержденная политика работы с малым бизнесом: поставщиками, потребителями и собственными подразделениями. Более того, малому бизнесу государство доверяет решение социальных задач.

Российский малый бизнес, несмотря на всю риторику о его поддержке, не стал точкой экономического роста. Данные Росстата свидетельствуют, что средний и малый бизнес сократили и свои обороты, и численность работников. И только энтузиасты пытается начать свое дело и реализовать свои идеи. Это новое поколение предпринимателей и есть предмет особой любви и заботы банков: именно из них вырастут клиенты завтрашнего дня.

— Когда ваш банк стал работать с малым бизнесом?

— Первую программу «Поддержка малых предприятий Дона» банк «Центр-инвест» разработал и реализовал в 1997 году. В конце того же года банк пригласили санировать Федеральный фонд поддержки малого предпринимательства. Специалисты банка справились с этой задачей: за полгода были возвращены 2/3 считавшихся безвозвратными кредитов. После нашего ухода новые руководители Фонда направили все свободные средства на покупку ГКО за две недели до августовского кризиса 1998 года...

В начале 2000-х годов банк «Центр-инвест» начал активную работу с международными финансовыми институтами: IFC, EBRD, KfW, BSTDB, FMO, OoB, по проектам в сфере МСБ и энергоэффектвиности и на данный момент мы успешно локализовали лучшую мировую практику в России и для многих банков стали лучшим примером.

— Образ малого бизнеса в России скорее негативен, чем романтичен. Это можно исправить?

— В общественном сознании прочно укоренились стереотипы, что малый бизнес: неэффективный, теневой, нуждается в господдержке государства, так как не выживет в конкуренции с крупными компаниями. На самом деле, в отличие от крупных компаний, где главный фактор увеличения прибыли — рост масштабов, малый бизнес должен быть эффективным с первых шагов. А тень на малый бизнес падает от плохих законов. Я уверен, что не предприниматели, а государство нуждается в поддержке малого бизнеса, и если между президиумом и галеркой нет партера из малого бизнеса, то президиум и галерка меняются местами.

— Что мешает малому бизнесу развиваться?

— Среди главных бед малого бизнеса принято называть высокие ставки банковских кредитов. Ежеквартальные статистические исследования в обрабатывающих производствах оценивают роль этого фактора в 28% от числа ответов. При этом упускают из виду другие факторы, мешающие бизнесу: недостаточный спрос (75%), неопределенность экономической ситуации (62%), высокие налоги (50%), недостаток финансовых средств (40%), квалифицированных кадров (21%). У тех, кто критикует банки, хочется спросить: «А вы готовы дать свои деньги тому, кто при отсутствии четких перспектив производит не пользующуюся спросом продукцию?».

Правильное понимание тормозящих развитие бизнеса факторов важно не для снятия ответственности банков за судьбы МСБ («синдром Костина»), а для более активного участия банков в формирования инвестиционного климата, позволяющего вырастить новое поколение клиентов.

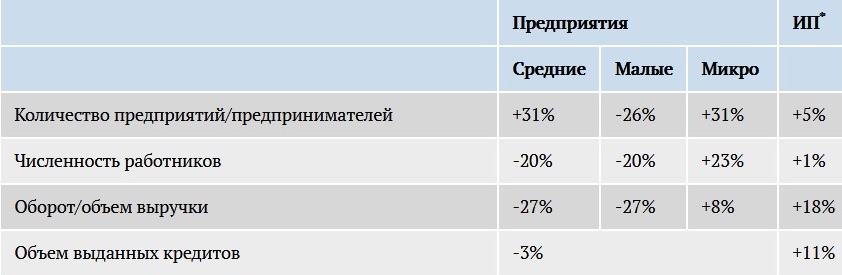

Темпы прироста показателей МСБ в 2016 году, в процентах к 2015 году

* в процентах к 2014 году

— А вы кредитуете малый бизнес по низким ставкам?

— Неправильная оценка исходной ситуации заставляет принимать неправильные решения, искать формы поддержки вроде низких ставок кредитования. Ставки кредитования отражают риски деятельности МСБ. Но задача банков не примитивная купля-продажа рисков, а управление рисками с помощью обучения, консалтинга, наставничества, ведение учета и других нефинансовых продуктов для МСБ. Именно так работают многие банки. В результате, несмотря на все тормозящие факторы, именно банки наиболее активно кредитуют проекты МСБ: в 2016 году доля банковских кредитов банков в инвестициях МСБ составила 15,2%, а в объеме привлеченных МСБ средств — 32%. Для сравнения: в инвестициях всех предприятий в 2016 году доля банков составила 10,4%, или 21% привлеченных средств.

— Корпорация «МСП» — сильный игрок на этом рынке?

— В 2016 году банки выдали МСБ кредитов на сумму 5 302,6 млрд. рублей. В том числе, объемы по программам финансовой поддержки АО «Корпорация «МСП», АО «МСП Банк» — 159,6 млрд. рублей (3,0%). Эти же тенденции сохранились и в первом полугодии 2017 года. Банки, которые не скрывают свою любовь к МСБ, представляют свою информацию для составления рейтинга Эксперт РА. На долю 44 банков — участников рейтинга приходится 44% объёмов кредитования МСБ, из них на долю банков — партнёров АО «Корпорация МСП» — 42%, на долю банков — членов комитета МСБ Ассоциации «Россия» — 21%, в том числе — на Сбербанк — 14%.

Таким образом, малый бизнес любят все банки, публично говорят об этом немногие.

Участие банков, АО «Корпорация «МСП», АО «МСП Банк» в кредитовании МСБ

— Конкуренция со стороны банков с госучастием сильно ощущается?

— Крупные банки любят малый бизнес «по остаточному принципу». Сектор МСБ — единственный сектор, где крупные банки не контролируют рынок полностью. Для банков, влюбленных в малый бизнес, государственные программы поддержки важны, но не критичны. Настоящая любовь не требует поддержки. Потенциал Ассоциации банков России используется недостаточно с точки зрения раскрытия информации о работе с МСБ.

— Доля МСБ в ВВП страны составляет 20%. Почему малый бизнес недополучает кредитов в объёмах, достойных его масштабов?

— Аналитические результаты индекса Russia Small Business Index (RSBI) — (совместный проект «Опоры России» и Промсвязьбанка) свидетельствуют, что почти ¾ субъектов МСБ не нуждаются в дополнительном финансировании, а в оставшейся четверти примерно половина тех, кто подавал заявки, получили кредит. На любовь банков МСБ отвечает сдержанно. Это радует банки, поскольку говорит об ответственном отношению к займам самих предпринимателей и почти 5-кратном потенциале роста рынка кредитования МСБ.

— Что должны сделать банки, чтобы использовать этот потенциал?

— Прежде всего, активно кредитовать малый бизнес. Не тот, который исчезает, а тот, который вырастает, используя новые ресурсы, создает новые продукты, осваивает новые рынки и технологии. Кредитовать надо проекты, в которых эффективность растет не на 2-3% («рацпредложения»), а в 2-3 раза («инновации»). С учетом барьеров и рисков реальная эффективность вырастет на 20-30%, но и этого достаточно для внимания и любви банков. Такие проекты не обязательно должны относится к высоким технологиям, они есть в каждой отрасли, в каждом регионе. Банки должны помогать предпринимателям находить эти точки роста и управлять рисками.

— Банки сейчас делят клиентов между собой. Это нормальный процесс? Кто победит?

— Дискредитация работы банков с малым бизнесом во много связана с тем, как сами банки конкурируют между собой. Ассоциация банков «Россия» должна стать площадкой формирования новой культуры конкуренции между банками по крайней мере в одном из сегментов рынка, где надо не делить старых, а умножать число новых клиентов. От банков требуется выращивать клиентов на основе собственных образовательных программ для предпринимателей и программ партнёров, нефинансовых услуг для предпринимателей по вопросам права, учета, налогообложения, маркетинга, информационных технологий, организации наставничества. Банки должны в своей работе использовать лучшую мировую практику и «ревновать малый бизнес не к соседу, а к Копернику».

— Вы возглавили комитет по МСБ в Ассоциации банков России. Какие инициативы планируете реализовать?

— Банки должны активно участвовать в опросах «Эксперт РА» для формирования рейтингов и аналитики рынков кредитования МСБ. В частности, на заседании нашего комитета Ассоциации обсуждалось расширение анкеты участников рейтинга и готовность агентства учесть пожелания банков. Наряду с данными органов Росстата о состоянии и тенденциях сектора МСБ банки в инициативном порядке проводят и оказывают содействие специалистам в проведении обследований и опросов по темам, которые волнуют малый бизнес, позволяют узнать потребности и оценить риски кредитования МСБ.

Государственные и региональные программы поддержки МСБ, и даже программы АО «Корпорации МСП» должны быть направлены не на оказание точечной поддержки единицам, пусть даже победившим в конкурсных отборах, а на формирование современной экосистемы, комфортной и для всех предпринимателей, и для банков: бизнес-центров, центров инжиниринга, коворкингов. Такую работу банки нередко называют «отапливать улицы», но без планктона стартапов не вырастить будущих клиентов-предпринимателей.

— Какое будущее малого бизнеса вы видите?

— В современном мире, когда в основном удовлетворены первичные потребности, возрастает роль общественных благ и услуг. Малый бизнес первым реагирует на эти изменения, берется за организацию детских садов, культурных и образовательных центров, организацию пространства, объединений по интересам, ремонт многоквартирных домов. Кредитовать такие проекты сложнее, но именно сектор общественных благ и услуг становится перспективным направлением. Банки все более активно развивают молодежное и женское предпринимательство. Не надо скрывать своих чувств к малому бизнесу!

Портал Finversia.ru, 2 февраля 2018 года. Ростов-на-Дону.

http://www.asros.ru/